ふるさと納税とは、簡単に言うと、自治体に寄付すると、寄付金額-2000円が所得税から還付、翌年の住民税から控除される上に、返礼品を貰えるお得な制度です。

但し、ふるさと納税で控除される住民税には限度額が設定されています。

ふるさと納税を最もお特に利用するには、この限度額を知ることが大切です。

ふるさと納税の限度額の計算方法、限度額早見表、限度額の計算シミュレーション等について徹底解説します。

ふるさと納税とは?

ふるさと納税とは、簡単に言うと、応援したいと思う自治体にに寄付すると、寄付金-2,000円が戻ってきて、しかも返礼品も貰えるお得な制度です。

利用しない手はないですね。

通常は、居住地の自治体に住民税を納税しています。

これを好きな自治体に「寄付」する事でその自治体を応援できるというわけですね。

ふるさと納税には以下のメリットがあります。

●確定申告で税金還付・控除

●返礼品を貰える

確定申告で税金還付・控除

ふるさと納税を行った翌年に確定申告を行うと、寄付金の金額に応じて、所得税の還付及び、翌年度の個人住民税より控除を受けられます。

尚、寄付金先が5か所以下の場合は、ワンストップ特例制度を利用すると、確定申告をしなくても、所得税の還付及び控除を受けられます。

所得税の還付

所得税は、課税総所得金額から計算できます。

①所得税から控除される金額 = (ふるさと納税額-2,000円)×「所得税の税率」

所得税の税率は最低5%なので、(寄付金額-2,000円)×5%~の「寄付金控除」を受けられるわけです。

実際のところは、所得税は予め源泉徴収(サラリーマンの場合)されているので、確定申告をすることで、余分に納めた税金が返ってきます。

これを「還付」と言い、返って来る税金は「還付金」と言われます。

ふるさと納税を行っても所得税の還付がないケース

ふるさと納税を行っても所得税の還付がないケースがあります。

●源泉徴収されていない方

●課税総所得が0円の方

●住宅ローン等の税額控除があり納税額0円の方

源泉徴収されていない方

所得税の還付は源泉徴収があってこそなので、収入が少なく、源泉徴収されていない場合、ふるさと納税を行っても、税金の還付は発生しません。

法人(会社)から給料をもらっていない個人事業主も、通常は対象外です。

但し、個人事業主であっても、源泉徴収が必要な報酬があるケースでは、税金が還付される可能性があります。

▶参照元:「No.2792 源泉徴収が必要な報酬・料金等とは」国税庁

課税総所得が0円の方

源泉徴収されていても、年金受給者等で課税総所得が0円の方は、所得税も0円なので、寄付金控除は受けられません。

また、住民税の所得割も0円となり、翌年納める住民税の控除もありません。

従って、ふるさと納税をしても、税金面でのメリットはありません。

尚、余分に納税(源泉徴収)した税金は、年末調整で還付されます。

住宅ローン等の税額控除があり納税額0円の方

住宅ローン等の税額控除を受けられる場合、納税額が0円になることがありますが、この場合、源泉徴収された金額の還付があります。

但し、このケースで、ふるさと納税を行っても、ふるさと納税に関する税金の還付は発生しません。

住民税の控除

住民税から控除される金額の計算式は以下です。

②住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

③住民税からの控除(特例分) = (ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税の税率)

※計算を簡略化する為、復興特別所得税は加味しておりません。

①②③を合計すると、(ふるさと納税額-2,000円)×100%となる。

即ち、ふるさと納税を行うと、(ふるさと納税額-2,000円)が、税金から控除される。

但し、住民税から控除される金額には上限がある。

ふるさと納税の控除限度額

ふるさと納税をお得に利用する場合、ふるさと納税の限度額を知ることは大切です。

ふるさと納税の控除限度額(③住民税の特例分)は住民税所得割額の20%となっています。

ふるさと納税の控除限度額を超えたらどうなる?

ふるさと納税の控除限度額を超えたらどうなるのか?

所得税の寄付金控除は受けられ、源泉徴収により予め納めた税金が還付される可能性があります。

しかし、計算した③住民税の特例分が住民税所得割額の20%を超えたら、その分は控除の対象になりません。

従って、ふるさと納税をお得に利用するには、③住民税の特例分が住民税所得割額の20%を超えない金額を寄付することが大切です。

ふるさと納税の控除限度額の計算式

ふるさと納税の控除限度額を踏まえ、最適なふるさと納税を計算してみます。

ふるさと納税額-2,000円=Y円とします。

【A.所得税率が5%のケース】

Y×(100%-10%-5%)=住民税所得割金額×20%

Y=住民税所得割金額×20%/85%

ふるさと納税額の最適金額=住民税所得割金額×20%/85%+2,000円

【B.所得税率が10%のケース】

Y×(100%-10%-10%)=住民税所得割金額×20%

Y=住民税所得割金額×20%/80%

ふるさと納税額の最適金額=住民税所得割金額×20%/80%+2,000円

※いずれも、計算を簡略化する為、復興特別所得税は加味しておりません。

上記の計算式の「住民税」とは、ふるさと納税を行わなかった場合に納める住民税のことで、課税総所得金額×10%です。

※所得税と住民税とでは課税総所得金額の計算方法が若干異なります。

ふるさと納税の控除限度額の計算式

具体的に計算してみましょう。

A.所得税率が5%のケース

ふるさと納税を行わない場合の住民税所得割金額を150,000円と仮定。

↓

ふるさと納税の最適金額=150,000円×20%/85%+2,000円=約37,294円

B.所得税率が5%のケース

ふるさと納税を行わない場合の住民税所得割金額を250,000円と仮定。

↓

ふるさと納税の最適金額=250,000円×20%/80%+2,000円=64,500円

住民税所得割金額を正確に出すには、課税総所得金額を正確に出す必要があり、中々面倒です。

その場合、ふるさと納税サイト等にふるさと納税の早見表や計算シミュレーションが掲載されているので、限度額の目安が分かります。

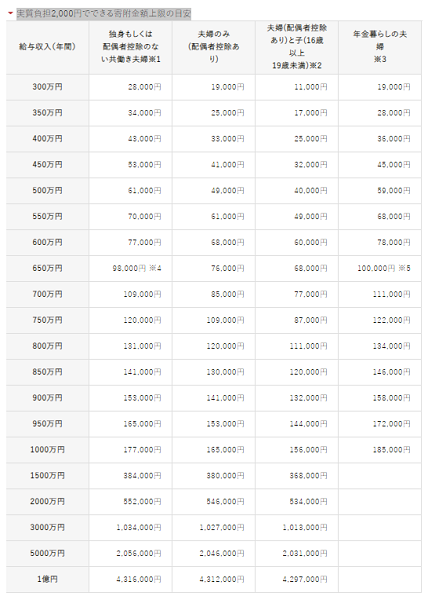

ふるさと納税限度額の早見表

▶引用元:2,000円の負担でできる寄附金額は?ふるさと納税上限額計算表

![]()

ふるさと納税のシミュレーション

ふるさと納税の限度額を計算するには、細かい数字が必要ですが、ある程度、シミュレーションで計算することができます。

ふるさと納税サイト「ふるさとチョイス」では、2種類のシミュレーションが行なえます。

●かんたんシミュレーション

●詳細シミュレーション

かんたんシミュレーション

家族構成と年収を入力するのみ。

2クリックで寄付金目安が算出できます。

しかし、かなり大まかな数字です。

詳細シミュレーション

給与収入や家族構成のほか、社会保険料控除、医療費控除、住宅借入金等特別控除などの情報を入力することで、詳細な控除の上限額を計算できます。

※「源泉徴収票」または「確定申告書の控え」に基づいて入力します。

おすすめは、詳細シミュレーションです。

▶ふるさと納税の上限金額のシミュレーション⇒2,000円の負担でできる寄附金額は?ふるさと納税上限額計算表

尚、シミュレーションで計算できるのは、収入が1社からの給料のみのサラリーマンの場合です。

副業でアルバイトをしている、個人事業を行っている場合は、別の計算が必要です。![]()

ふるさと納税サイト

ふるさと納税の魅力は、所得税の還付・住民税の控除も当然ありますが、返礼品が貰えることが大きいです。

返礼品競争が過熱し、返礼品は寄付金額の3割以下とするお達しが総務省よりありましたが、依然、3割は大きいです。

ふるさと納税サイトのメリット

また、返礼品は地場の特産品に限られることになりましたが、自分が欲しい返礼品が貰える自治体が見つかれば、問題はありません。

返礼品で特に人気なのが、米・肉・果物等です。

しかし、どの自治体がどういう返礼品を用意しているのか、自分で調べるのはかなり面倒です。

その点、ふるさと納税サイトは、全国の自治体を扱っているので、欲しい物、寄付金額等で寄付金を行う自治体を探す事が出来、便利です。

※

ふるさと納税サイトのおすすめは?

ふるさと納税サイトは複数ありますが、おすすめはどこでしょうか?

おすすめのふるさと納税サイトを2サイトご紹介します。

●楽天ふるさと納税

●さとふる

楽天ふるさと納税

楽天ふるさと納税は、大手通販サイト「楽天市場」の「ふるさと納税」部門です。

「ふるさと納税」の寄付を行えるだけでなく、「ふるさと納税」に関する情報も豊富です。

「楽天市場」の一部なので、寄付金で楽天ポイントも獲得できます。

また、楽天ポイントで寄付金の支払いも可能です。

普段から「楽天市場」を利用している方に特にお勧めです。

⇒楽天ふるさと納税

| 返礼品の探し方 | ジャンル別、寄付金の用途別、金額別、地域別、ランキング、その他 |

| 税金控除のシミュレーション | かんたんシミュレーション、詳細版シミュレーション |

| 控除上限金額の目安 | ふるさと納税を行う方の給与収入及家族構成別寄付上限金額の目安一覧表あり |

| ふるさと納税に関する説明 | ふるさと納税とは、ふるさと納税のポイント、今年のふるさと納税の注意点、ふるさと納税の活用事例、他 |

| 税金控除に関する説明 | 税金控除の手続きガイド、ワンストップ特例制度について、確定申告について、他 |

さとふる

「さとふる」も「ふるさと納税」に関するポータルサイトです。

| 返礼品の探し方 | ジャンル別、地域別、ランキング、その他 |

| 税金控除のシミュレーション | 簡単ミュレーション、詳細シミュレーション |

| 控除上限金額の目安 | ふるさと納税を行う方の給与収入及家族構成別控除上限額の早見表 |

| ふるさと納税に関する説明 | ふるさと納税とは |

| 税金控除に関する説明 | ワンストップ特例制度とは、初めての確定申告、他 |

⇒さとふる

![]()

税理士ドットコム

利用者実績No.1の税理士紹介サービス!

無料でご要望に合った最適な税理士をご紹介!

詳細>>税理士ドットコム